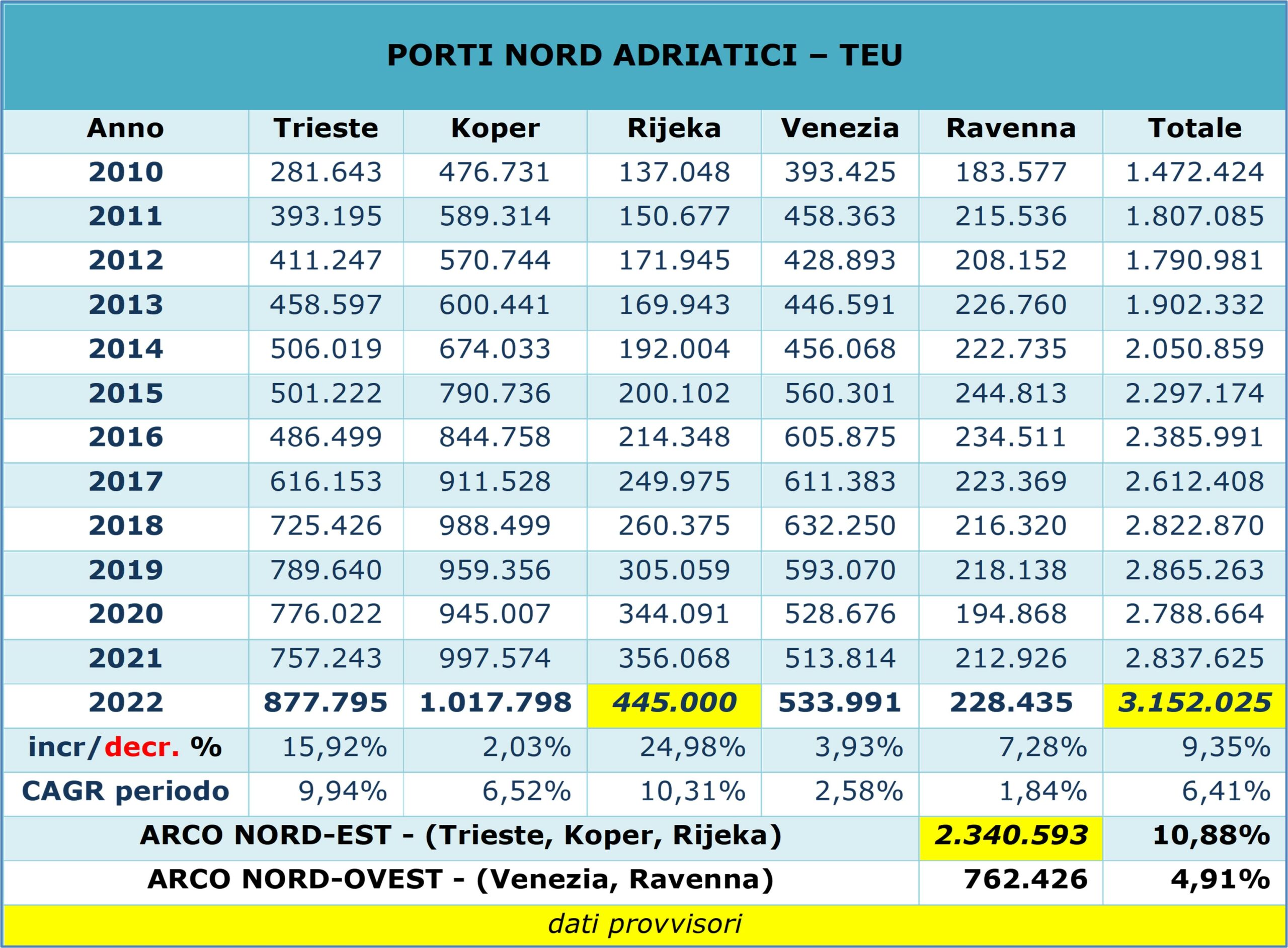

Dopo due anni del tutto anomali caratterizzati dagli effetti della pandemia, nel 2022 il traffico dei contenitori nei porti dell’Arco Nord Adriatico, in base ai risultati parziali resi sinora noti, riprende a crescere. Pur mancando ancora il dato finale di Rijeka, una proiezione prudenziale di quelli periodici ci consente di stimare un incremento dei volumi complessivo pari all’11,24%, con in testa Rijeka (+24,98%) seguito da Trieste (+15,92%), Ravenna (+7,28%%), Venezia (+3,93%), infine Koper che, superando finalmente il milione di TEU, registra un incremento del 2,03%.

Gli effetti della crisi energetica in corso, dell’aumento dell’inflazione a livello globale, della conseguente crescita dei prezzi delle materie prime e al consumo, e della guerra in Ucraina, si sono fatti sentire nell’ultimo trimestre dell’anno, rallentando la tendenza complessiva registrata sino ad agosto/settembre.

La tabella sottostante rappresenta l’andamento complessivo dei volumi per singolo porto, nel periodo 2010 – 2022. Esaminando il dato del CAGR, si nota che i due porti che mantengono un trend di crescita più accentuato sono Rijeka (+10,31%) e Trieste (+9,94%), seguiti da Koper (+6,52%), mentre i due porti nazionali di Venezia e Ravenna sostanzialmente riflettono l’andamento dell’economia del Nord Est Italia, rispettivamente con un +2,58% e un + 1,84%.

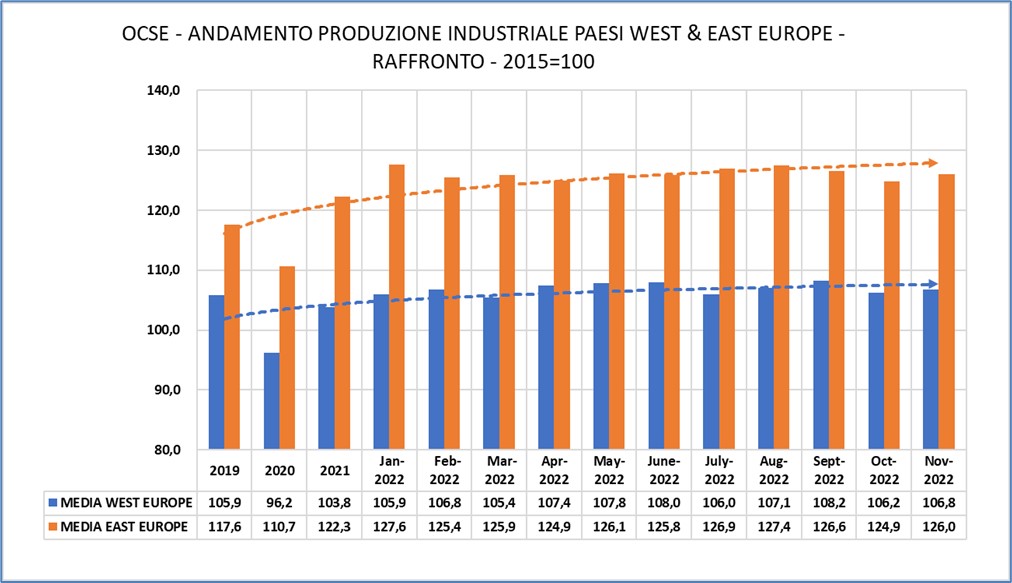

La spinta sui tre porti dell’Arco Nord Orientale è data in particolare dall’andamento delle economie emergenti del Centro Est Europa (Rep.Ceca, Ungheria, Slovakia, Polonia e Slovenia), che a dati OCSE di novembre scorso, rispetto all’anno base 2015, registrano un tasso sopra i 120 punti, mentre i paesi del blocco occidentale (Austria, Germania, Francia, Italia e Spagna) si mantengono intorno ai 107 punti, come rappresentato nel grafico che segue.

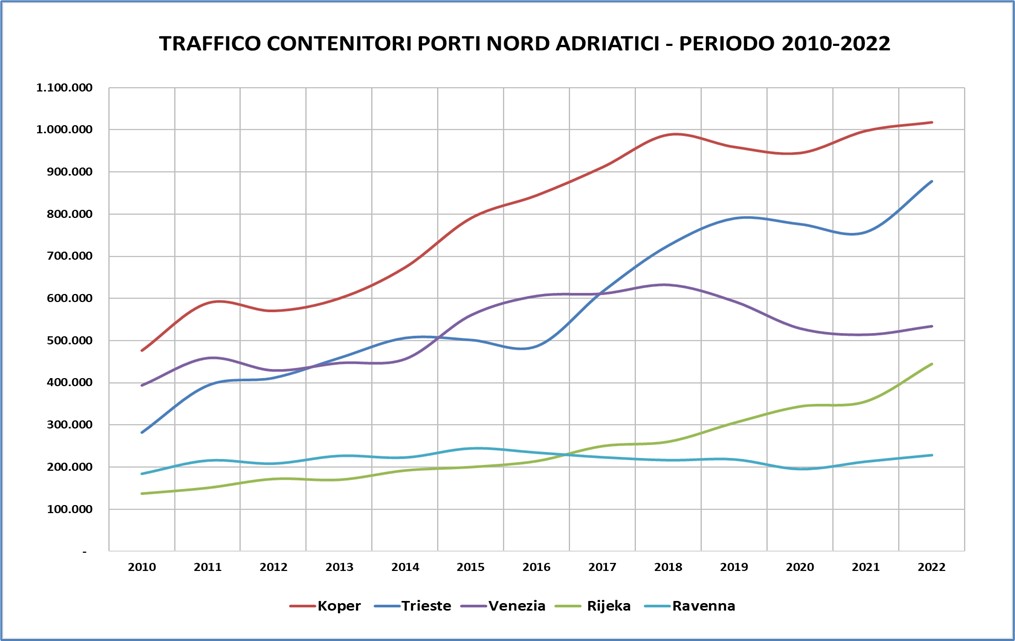

La diversa dinamica dei cinque porti Nord Adriatici è facilmente intuibile osservando la rappresentazione grafica dell’andamento dei volumi annui, di cui alla tabella in premessa:

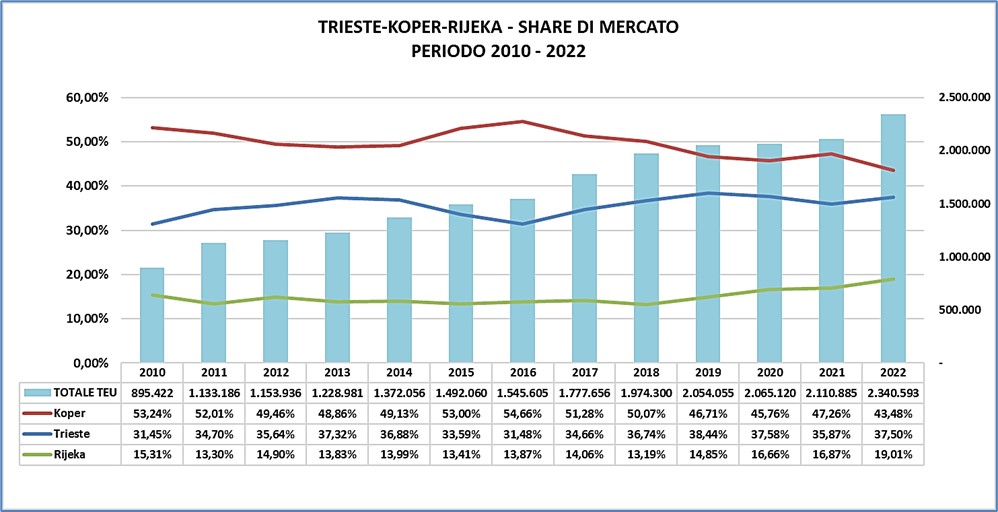

Per quanto riguarda i tre scali del quadrante orientale, appare utile esaminare, oltre i rispettivi indici di crescita, la quota percentuale di ognuno di essi rispetto alla somma dei volumi che, come detto sopra, derivano dal medesimo mercato, dove ciascuno interagisce con le proprie specifiche caratteristiche di concorrenzialità, come le capacità di terminal e reti ferroviarie e stradali, i costi di movimentazione e, infine, il marketing adottato dalle compagnie delle due alleanze armatoriali, 2M e Ocean A, che li scalano con le medesime regolarità e frequenza.

Nel grafico che segue, i valori della scala a sinistra, rappresentano l’andamento dello share percentuale dei tre porti considerati nel periodo 2010-2022; invece quelli della scala a destra, l’andamento della somma dei volumi complessivi di contenitori movimentati. A prima vista parrebbe emergere una tendenza di progressivo riequilibrio, ma occorre mettere in conto il fatto che Koper sfiora il limite di saturazione, pur avendo in corso lavori di ampliamento del piazzale di ulteriori 25.000 mq, a Rijeka nel 2023 è prevista l’attivazione del nuovo Terminal di Riva Zagabria, gestito dal gruppo AP Moeller, e a Trieste è stato finalmente avviato l’ampliamento della banchina principale dagli attuali 750 m a 850 m di lunghezza e successivamente a 950 m, che consentirà l’ormeggio contemporaneo di due mega-navi e l’implementazione di ulteriore capacità di stoccaggio.

Le compagnie delle due alleanze che scalano i tre porti, con la medesima frequenza e con le stesse unità, relativamente alle quantità del carico, ne fanno un utilizzo alterno e legato alle origini/destinazioni dei volumi trasportati; quando prevale il Centro-Est Europa, R. Ceca, Slovacchia e Ungheria, ne traggono vantaggio i due scali di Koper e Rijeka, viceversa quando prevale il Centro-Sud, Germania, Austria, Svizzera, ne beneficia Trieste, ma alla fine il principio è quello dei vasi comunicanti, per cui solamente insieme i tre scali costituiscono un range tale da giustificare lo scalo di navi di grandi dimensioni.

Concludendo questa prima sintetica analisi, che completeremo non appena saranno disponibili tutti i dati statistici ufficiali definitivi, ci pare doveroso rimarcare che gli effetti di crisi sopra richiamati, si ripercuoteranno indubbiamente sull’andamento dei flussi del container-trade globale a partire dai primi mesi del 2023, come pronosticato anche dalla principale stampa internazionale di settore. Staremo a vedere quali saranno le conseguenze sul mercato di nicchia adriatico, anche alla luce della annunciata cessazione dell’alleanza “2M” tra Maersk e MSC, argomento che affrontiamo in un primo breve articolo a parte.

Foto di copertina di Chuttersnap su Unslpash