Riprendiamo in esame l’andamento del traffico nei porti del Nord Adriatico, aggiornando le nostre precedenti analisi, sulla scorta dei dati semestrali del 2022 pubblicati dalle rispettive autorità di gestione portuale. In generale vengono pienamente confermati i decisi segnali di ripresa dei flussi del traffico in quasi tutti i comparti merceologici, come già in parte rilevato a partire dal secondo semestre del 2021.

Nel nr. 3 di aprile della nostra newsletter abbiamo rappresentato la situazione evolutiva dei sei porti dell’Arco Centro-Nord Adriatico, Ancona, Ravenna, Venezia, Trieste, Koper e Rijeka, con specifico riferimento al traffico dei contenitori e alle linee marittime su di essi attestate, tenuto conto della diversa funzione che detti scali ricoprono in relazione al rispettivo “hinterland”, il mercato nazionale per i primi tre, le aree economiche del Centro-Est Europa per il secondo gruppo.

A tale riguardo ci siamo soffermati sui diversi effetti determinati dal post-pandemia Covid19 sull’andamento dei volumi nel 2021, rilevando nel traffico contenitori una leggera divergenza nei valori tendenziali tra i due gruppi, in ragione della diversa correlazione con il rispettivo mercato e del fatto che i tre scali di Trieste, Koper e Rijeka sono serviti direttamente dalle linee dirette con l’oltre Suez delle due primarie alleanze 2M e Ocean Alliance, mentre gli altri tre sono prevalentemente collegati con servizi feeder via Malta, Gioia Tauro, Pireo e anche via Trieste.

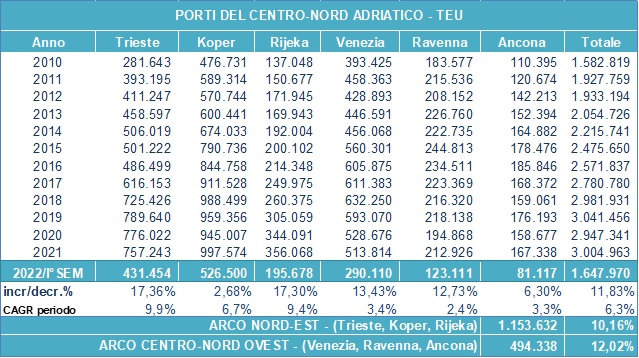

Il dato aggregato dei tre porti di Ancona, Ravenna e Venezia, a fine 2021 totalizzava 894.078 TEU, con un modesto recupero del 1,34% rispetto al 2020, mentre i tre scali di Trieste, Koper e Rijeka registravano un dato complessivo di 2.110.885 TEU, con un più marcato incremento del 2,22%, determinato dalle buone performance di Koper e Rijeka che chiudevano il 2021 con un incremento rispettivamente del 5,56% e del 3,48%, rispetto alla lieve perdita di Trieste, -2,42%, dovuta al calo del traffico di trasbordo.

Per l’anno corrente possiamo trarre già qualche considerazione analizzando i dati riguardanti l’andamento del traffico contenitori del primo semestre, come riportato nella tabella che segue anche se, come vedremo più avanti, la situazione del secondo semestre 2022 probabilmente sarà molto diversa a seguito dei molteplici fattori critici generatisi sullo scenario internazionale negli ultimi mesi:

Dai dati complessivi si rileva che tutti gli scali hanno registrato importanti tassi di crescita rispetto al primo semestre del 2021, ad eccezione di Koper che segna un dato più contenuto (+2,68%), in particolare sono significative le performance di Trieste (+17,36%) e Rijeka (+17,30%), rilevanti anche gli incrementi dei due porti nazionali di Venezia (+13,43%) e Ravenna (+12,73%), anche se questi due scali avevano subito nel periodo 2020-2021 le maggiori contrazioni in quanto direttamente legati all’andamento dell’economia del Nord-Est italiano. Nella storica competizione Trieste/Koper, scali che sono serviti dai medesimi servizi oceanici sembrerebbe quindi a prima vista che Trieste tenda a recuperare posizioni, inoltre subentra anche il ruolo di Rijeka quale terzo partner sul mercato complementare del Centro Est Europa.

I flussi del traffico su Koper e ora anche su Rijeka, oltre al carico domestico, sono costituiti in maggior parte da carichi per il comune “hinterland”, Austria, Ungheria, Cechia, Slovacchia e marginalmente Sud Germania, al contrario i flussi del traffico su Trieste erano rappresentati a dati 2021 mediamente da un 33% di transhipment da/per altri porti Nord Adriatici (in primis Venezia, Ravenna e Ancona) e per il restante 67% da traffici da e per l’hinterland su descritto con una più alta penetrazione in Germania. Analizzando i dati del primo semestre 2022 di Trieste nel dettaglio si rileva infatti quanto segue:

- Volumi in transhipment +33,64% – nel 2021 la contrazione era stata del 26,27% rispetto al 2020;

- Volumi da e per l’hinterland +10,55% – nel 2021 l’incremento era stato del+13,10% “ “ ;

L’incidenza del transhipment nel 2022 sale al 34%, l’hinterland scende lievemente al 66% e quella dei vuoti risale al 23,92% rispetto al 18,01% del 2021, di gran lunga superiore al dato storico che oscillava intorno all’11%.

La crescita del traffico diretto per l’hinterland di Trieste trova peraltro conferma dall’andamento dei servizi ferroviari intermodali che nei primi sei mesi del 2022 con 4.043 treni si mantiene più o meno (-1,65%) sui livelli acquisiti nel 2021 (+10,05%) rispetto al 2020 e al +2,11% rispetto al 2019. Sostanzialmente si può arguire che la politica delle compagnie che scalano i tre porti dell’arco Nord-Orientale-Adriatico tende a privilegiare il traffico in/out diretto e a ridurre l’incidenza dei trasbordi da e per il mercato nazionale, opportunamente dimensionando anche i volumi di equipment vuoto che, com’è noto, nel periodo in questione ha evidenziato carenze significative soprattutto sulla direttrice dal Far East/Cina; in questo comparto anche a Koper, analizzando il rapporto TEU/carico trasportato, si deduce un paritetico incremento dei vuoti di almeno il 2%; negli altri due scali adriatici di Venezia e Ravenna l’incidenza dei vuoti è rispettivamente del 30,7% e del 22,10%.

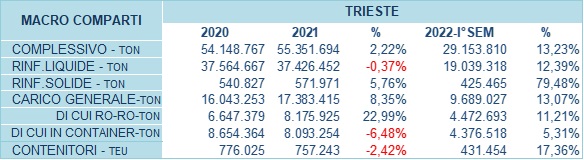

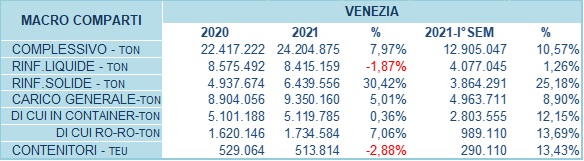

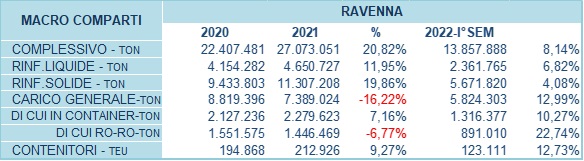

Nei valori riferiti al traffico complessivo dei singoli porti considerati, a giugno 2022 la situazione in generale presenta positivi parametri di crescita, se pur differenziati nei singoli scali; riportiamo di seguito i dati disponibili dei quattro principali scali del Nord Adriatico, suddivisi per macro-comparti merceologici:

A Trieste il dato generale è fortemente influenzato dall’andamento del comparto delle rinfuse liquide e del petrolio da e per Germania/Austria e Rep.Ceca, dato che segna un importante recupero nel corso del primo semestre 2022; altro dato in parziale recupero è quello delle le rinfuse solide, a seguito delle nuove attività di laminazione avviate nel complesso Arvedi di Servola, dopo la chiusura dell’attività dell’area a caldo avvenuta ad aprile 2020; rilevante anche l’incremento del carico generale, rappresentato dai tre comparti merceologici del container, del Ro-Ro e del carico convenzionale, con incrementi rispettivamente del 17,36% nel numero dei Teu e del 5,31% nel carico trasportato in container, del 10,9% delle UTI Ro-ro e dell’ 11,21% del carico rotabile e del 114,35% del traffico convenzionale, dato quest’ultimo dovuto all’avviamento progressivo del nuovo terminal della Piattaforma logistica.

A Koper il discorso è più o meno analogo, recuperano fortemente i derivati del petrolio (+41,35%) e le rinfuse solide (+20,19%), rappresentate in parte dai minerali di ferro importati dalle aziende siderurgiche austriache e in parte anche dal carbone in trasbordo; rilevante la ripresa nel settore Ro-Ro (+18,23%), costituito prevalentemente da autovetture nuove in esportazione dalla Germania, un lieve calo si registra invece nel carico trasportato in container (-0,50%), mentre il dato delle unità Teu segna un +2,68%, presumibilmente a seguito dell’incremento dei vuoti.

Venezia segna dati positivi in tutti i comparti, in particolar modo nelle rinfuse solide (+25,18%), nel container, +13,43% nelle unità Teu e + 12,15% nel carico trasportato, e nel traffico Ro-Ro, +22,74%.

Anche Ravenna registra valori positivi in tutti i settori merceologici, in specie nel carico generale (+12,99%) al cui interno il traffico containerizzato cresce del +12,73% nelle unità Teu e del 10,27% nel carico trasportato, nonché nel settore Ro-Ro che segna un +22,74%; meno rilevanti gli incrementi nelle rinfuse liquide (+6,82%) e solide (+4,08%).

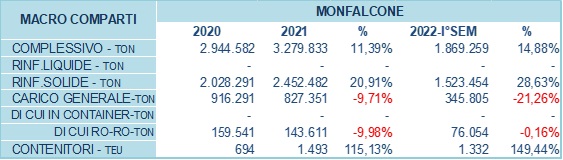

Concludiamo questa sintetica rassegna con un’occhiata anche ai due nostri scali minori di Monfalcone e Porto Nogaro:

Con la costituzione delle Autorità di Sistema Portuale, Monfalcone è stato integrato assieme a Trieste nell’Autorità di Sistema del Mare Adriatico Orientale, mentre lo scalo di Porto Nogaro è gestito dall’ amministrazione regionale del F.V.G. per la parte demaniale di banchina e dal COSEF (Consorzio di Sviluppo Economico per l’area del Friuli) per le parti retrostanti dei piazzali e dei magazzini.

Questi due scali svolgono attività prevalentemente orientate a servire il mercato produttivo regionale, nel cui contesto hanno rilevanza le attività delle aziende insediate nelle rispettive aree industriali; come si desume dalle due tabelle, il dato più consistente di traffico è rappresentato dalla categoria delle rinfuse solide, nel cui ambito sono inclusi i semilavorati e i prodotti siderurgici e metallurgici, categoria merceologica che sta all’origine del calo registrato nel semestre a Porto Nogaro, causa l’interruzione delle forniture da Mariupol (Ucraina) a seguito del conflitto in corso, che ha determinato la sospensione delle operazioni di allibo a Monfalcone e prosecuzione della nave a Porto Nogaro a partire dal mese di febbraio, per cui le nuove forniture ricercate sui mercati alternativi di Brasile, India, Indonesia ecc., arrivando con navi di maggior portata vengono sbarcate interamente a Monfalcone, come del resto si evidenzia dall’incremento delle rinfuse solide registrato in questo porto (+28,63%).

In linea generale, dall’esame complessivo dei dati emergono chiari segnali di ripresa dei volumi in/out nei singoli porti dell’arco Centro-Nord Adriatico, seppur con variabili alterne; nel comparto contenitori si riconferma la diversa logica di ripartizione dei volumi da parte delle primarie alleanze armatoriali, riprendono quota il riposizionamenti dei vuoti, il traffico diretto per l’hinterland e il transhipment; nel settore delle rinfuse liquide e solide, in generale si nota che volumi tornano a crescere sulle posizioni pre-pandemia, inoltre si possono riscontrare alcuni segnali di parziale ritorno verso le fonti energetiche, petrolio, carbone, “obtorto collo” in contro-tendenza rispetto alla “green-transition”; nel carico generale, fermo restando quanto già detto per i contenitori, si consolida la modalità Ro-Ro, nelle relazioni intra-Mediterranee, con una netta implementazione dell’intermodalità, meno veicoli completi, più semirimorchi, casse mobili e contenitori carrellati, in un’ottica sempre più spinta di integrazione con il vettore ferroviario sulle rispettive prosecuzioni terrestri. I porti del Centro-Nord Adriatico nel primo semestre 2022 hanno pienamente corrisposto alle spinte evolutive della ripresa post-pandemia, costituendo nell’insieme un range strategicamente collocato rispetto alle relazioni dell’interscambio commerciale oltremare dei nuovi mercati emergenti del Centro-Est Europa. Per quanto riguarda il futuro e in particolare il secondo semestre del 2022, pesano le incognite determinate dalla situazione di crisi innescatasi a livello internazionale tra la fine del 2021 e gli inizi del 2022, l’improvviso balzo all’insù dei prezzi dell’energia, in particolare del gas, delle materie prime, l’inflazione galoppante sia in Europa che negli USA, fenomeni in gran parte causati dalla vicenda bellica in Ucraina, dalle conseguenti sanzioni economiche verso la Russia e dalle ritorsioni di quest’ultima in specie verso i paesi europei, in primis Germania e Italia mediante la riduzione/sospensione delle forniture del gas, materia prima essenziale non solamente per i consumi domestici, ma per la gran parte del sistema industriale e manifatturiero. I comparti industriali più energivori della nostra regione (siderurgico, cartario, componentistica automotive, vetro ecc.) hanno già adottato a partire da luglio provvedimenti di rallentamento della produzione, anticipando ferie, riducendo i turni di lavoro, ricorrendo inoltre a periodi alterni di cassa integrazione.

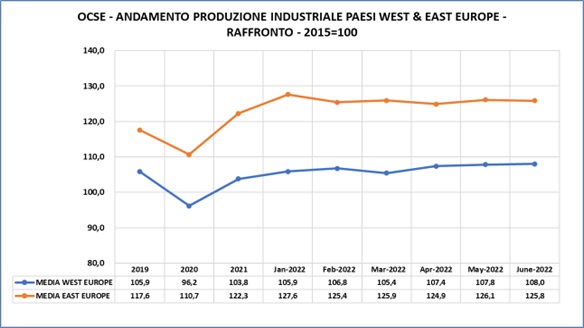

Nella nota mensile di luglio l’Istat rileva un primo segnale di cedimento della produzione industriale in Italia, pari al -1,1% a giugno e al -2,1% a luglio, pur registrando ancora nel secondo trimestre aprile-giugno un +1,2% rispetto al primo trimestre 2022; in linea generale, l’andamento della produzione industriale in Europa a dati OCSE di giugno segna ancora un andamento nel complesso positivo, come evidenziato nel grafico che segue, con netta prevalenza nella dinamica evolutiva dei paesi emergenti dell’Est Europa:

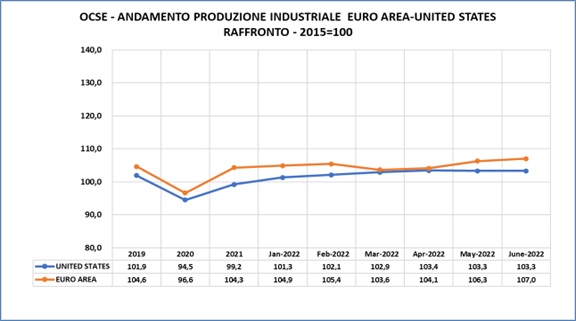

Inoltre, confrontando gli indici dell’area Euro con l’andamento degli Stati Uniti, sembra che il comparto manifatturiero europeo riesca a mantenere ancora un andamento migliore di quello americano, come da grafico che segue:

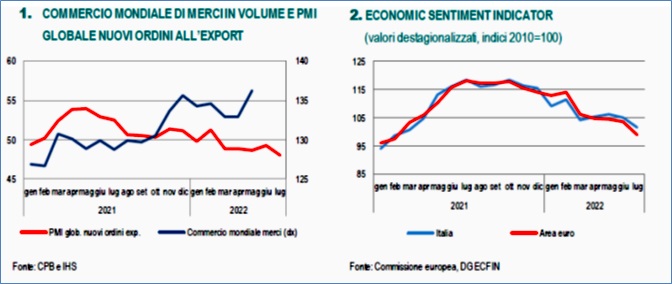

In realtà è ancora prematuro formulare delle previsioni attendibili, dato il clima generale di incertezza sui provvedimenti correttivi che verranno auspicabilmente adottati, a livello nazionale ed europeo, tenuto anche conto del fatto che l’inflazione marcia su livelli del tutto incontrollabili, + 8,4% in Italia, +8,9% in Europa, +9,1% negli USA. Gli effetti sul mercato degli scambi a livello internazionale, dopo la parziale crescita del +2,5% registrata nel primo semestre dell’anno si vedranno a breve soprattutto per effetto del calo dei consumi generato dagli incrementi dei prezzi, con una previsione che alcuni analisti indicano già attorno al -2,7% a partire dal terzo trimestre. Le prospettive europee, quindi, appaiono in progressivo peggioramento, rileva l’Istat, citando gli indicatori di fiducia dei consumatori, -3,5 in Italia e -3,2 in Europa, nonché l’Economic Sentiment Indicator, -3,4 in Italia, -4,5 in Europa.

Istat – nota mensile nr.7 luglio 2022

Anche per i porti del Nord Adriatico Orientale, in particolare, resta un’incognita tracciare previsioni fondate, in quanto, escluse la Germania e l’Austria, lavorano prevalentemente con i mercati dell’Est Europa che, come osservato sopra, mantengono una dinamica evolutiva sia in termini di PIL sia di produzione industriale e consumi del tutto diversa dai paesi dell’area occidentale.