In progressivo ribasso l’andamento dei noli container spot a dicembre, secondo le rilevazioni dei principali analisti del comparto (Drewry, Freightos, CCFI, SCFI ecc.), la tendenza si avvicina, infatti, ai valori pre-pandemia del 2019, anche se con mutati indici di rapporto tra le diverse quotazioni sulle direttrici di primario interesse, Far East – Nord America, Nord Europa e Mediterraneo.

La ragione che sta alla base dell’andamento, va a nostro avviso ricercata nella sostanziale variazione intervenuta nei flussi dei volumi in/out a partire dalla seconda metà del corrente anno, per effetto dei molteplici fattori di crisi in corso, l’incremento dei costi delle materie prime e dei prodotti energetici, la vicenda bellica in Ucraina e, non da ultima, l’impennata dell’inflazione dapprima negli USA, a seguire in Europa e a livello globale negli altri principali mercati del trade.

Sulla scorta degli ultimi dati diffusi da CTS relativi al periodo gennaio-ottobre e diffusi da DynaLiners (49/22 del 9-12-2022), l’andamento del traffico container 2022 presentava i seguenti indici di variazione rispetto al medesimo periodo del 2021:

- Europa/Far-East import -8,3% export -14,7%

- Nord America/Far East, import -3,8% export – 8,4%

Dati che in previsione di fine anno saranno ancora più marcati secondo il parere degli analisti.

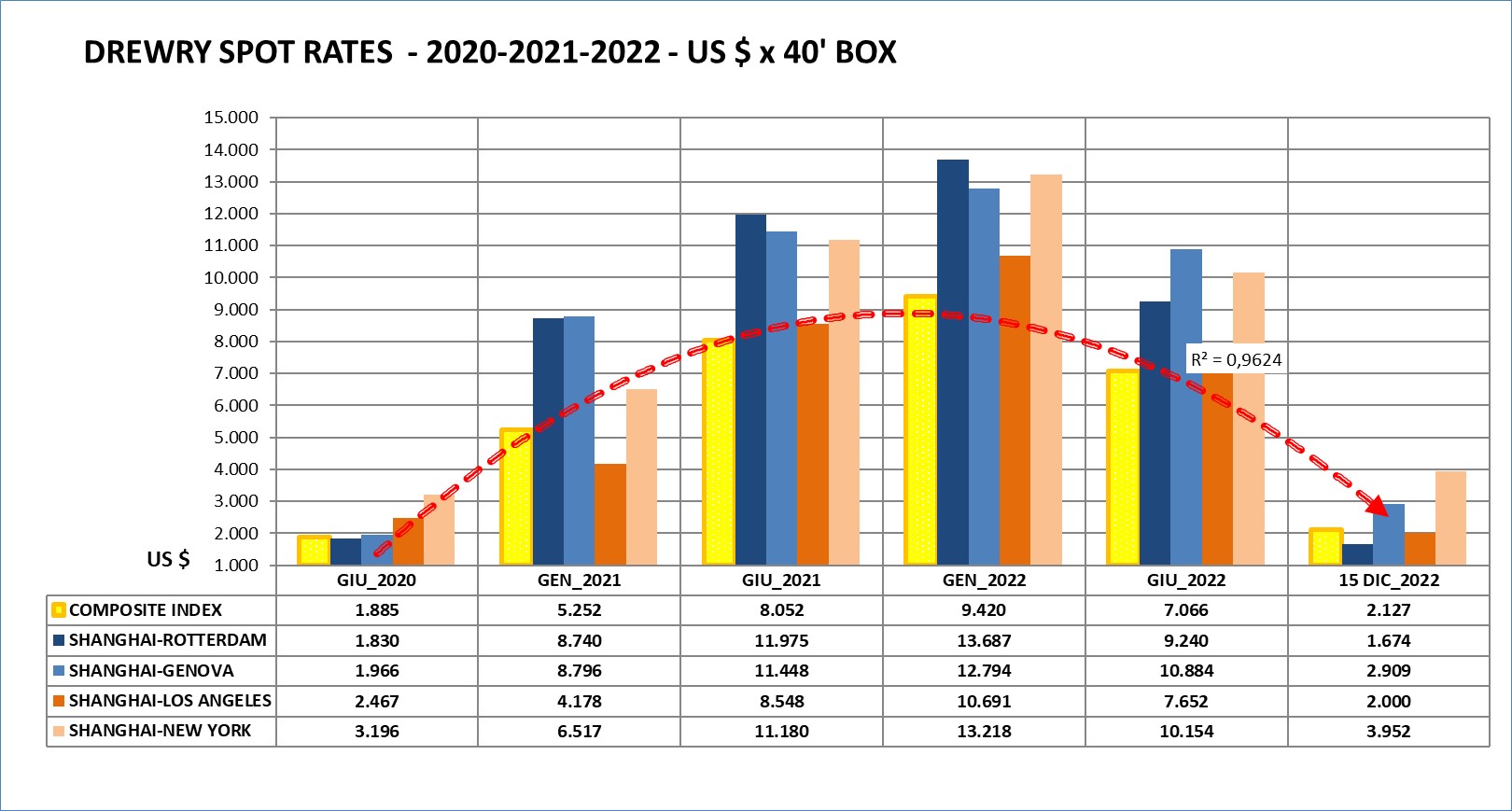

La tabella e il grafico che seguono, forniscono un chiaro quadro della situazione dei noli sulle quattro primarie direttrici secondo le ultime rilevazioni:

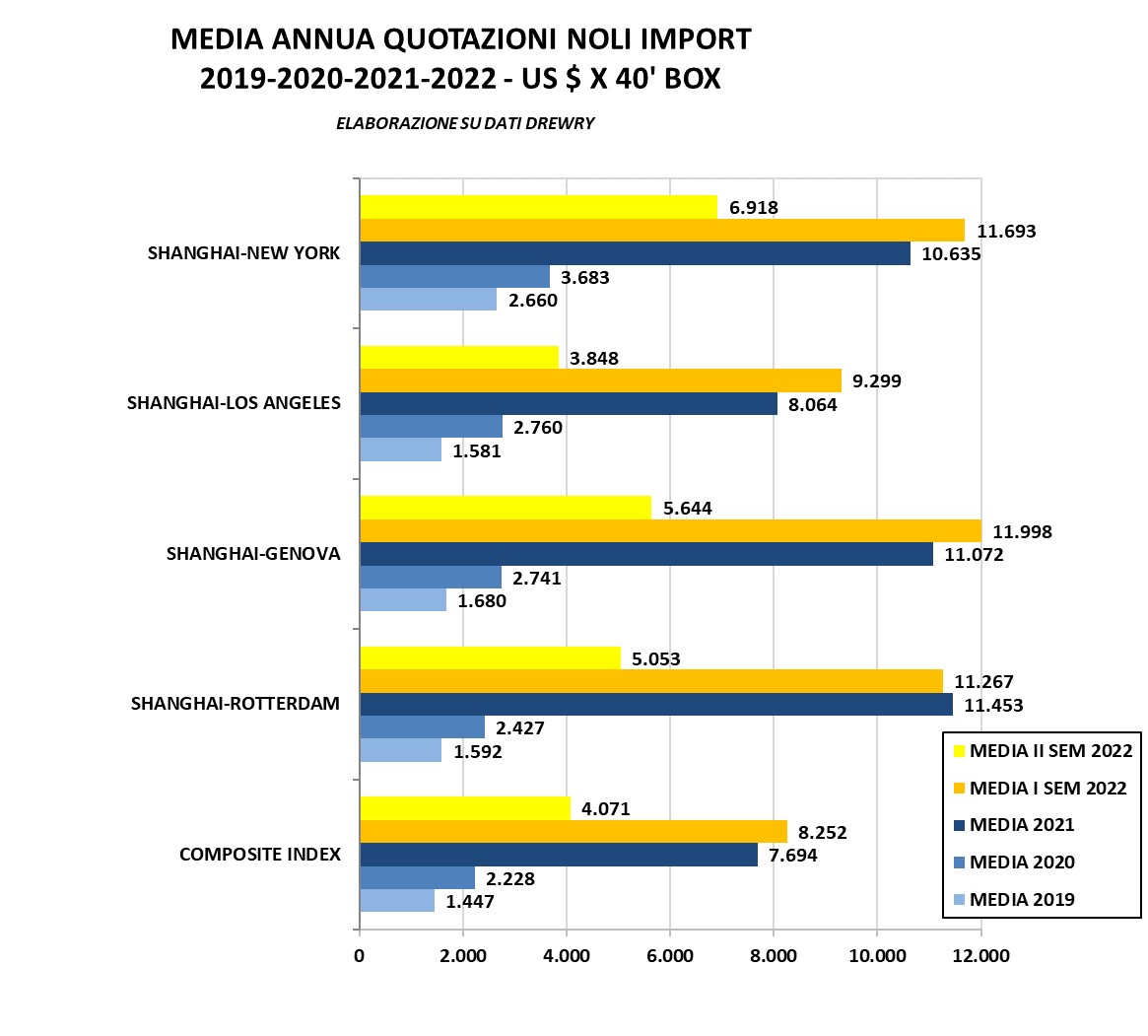

Il grafico che segue fornisce un quadro di raffronto delle quotazioni di nolo spot medie riferite agli anni 2019, 2020, 2021 e 2022 suddiviso nei due semestri:

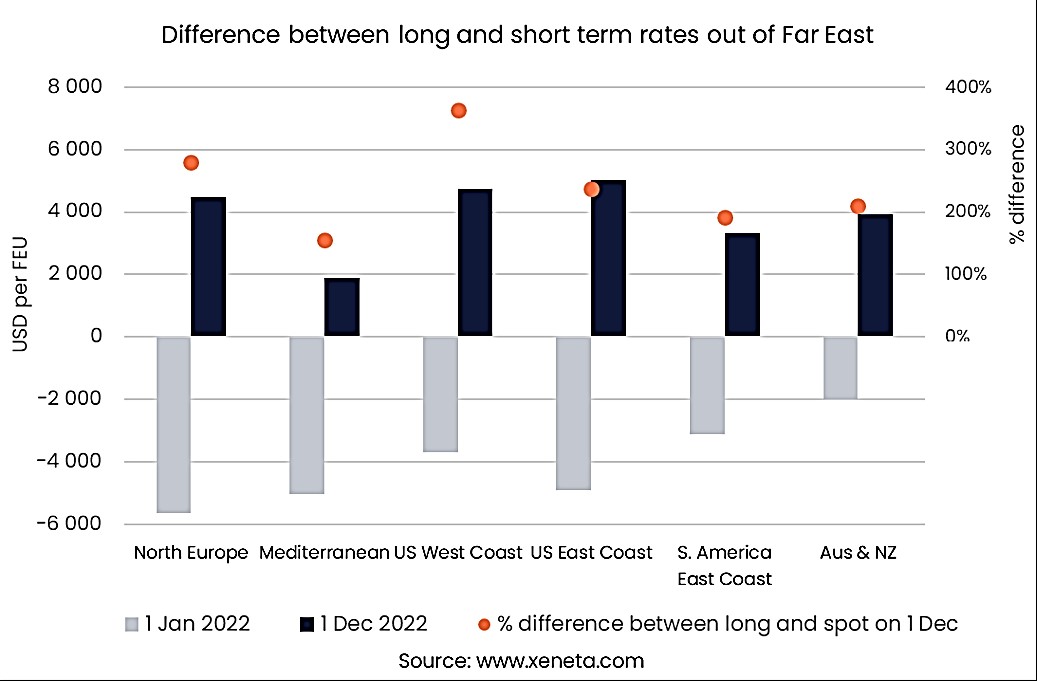

La piattaforma di analisi Xeneta ha diffuso, in data 7 dicembre scorso, una nota di raffronto tra l’andamento dei noli spot e quello dei noli contrattuali long-terms rilevando che anche questi ultimi hanno iniziato una rapida discesa verso valori più contenuti rispetto alle negoziazioni di inizio anno, pur mantenendo ancora dei valori nettamente superiori a quelli dei noli spot, come evidenziato nella tabella sotto riportata:

Nel raffronto delle quotazioni di dicembre con quelle di gennaio 2022, si nota come il rapporto si è completamente ribaltato in favore delle quotazioni spot, su tutte le direttrici, in specie sul Nord Europa e sulla East Coast degli USA; per quanto riferito al Mediterraneo, la differenza è minore, pari mediamente a 1.900 US $, anche perché il corrispondente valore del nolo spot è molto più alto rispetto al Nord Europa (+72%!).

In effetti a partire dal III trimestre 2022 i principali porti europei nel traffico container segnano risultati generalmente in calo, Rotterdam -4,1%, Amburgo -2,7%, Bremerhaven -9,5%, Valencia -6%, Algeciras -1%, Genova -1,9%, La Spezia -7,5%, mentre sono ancora in sostanziale rialzo i porti del Nord Adriatico, Trieste +16,81%, Koper +3,23%, Venezia +9,65%, Ravenna +13,41%.

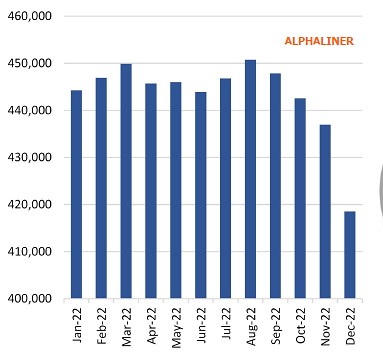

Uno dei primi effetti significativi prodotti dalla inversione di marcia dei flussi dell’interscambio marittimo in/out è quello della progressiva riduzione della capacità di stiva in esercizio da parte delle tre alleanze, sia sulla direttrice Transpacifica, sia su quella Europea, come rileva Alphaliner nel grafico che segue:

Weekly capacity deployed on Asia – Europe (nominal teu)

Fonte: Alphaliner 6-12-2022

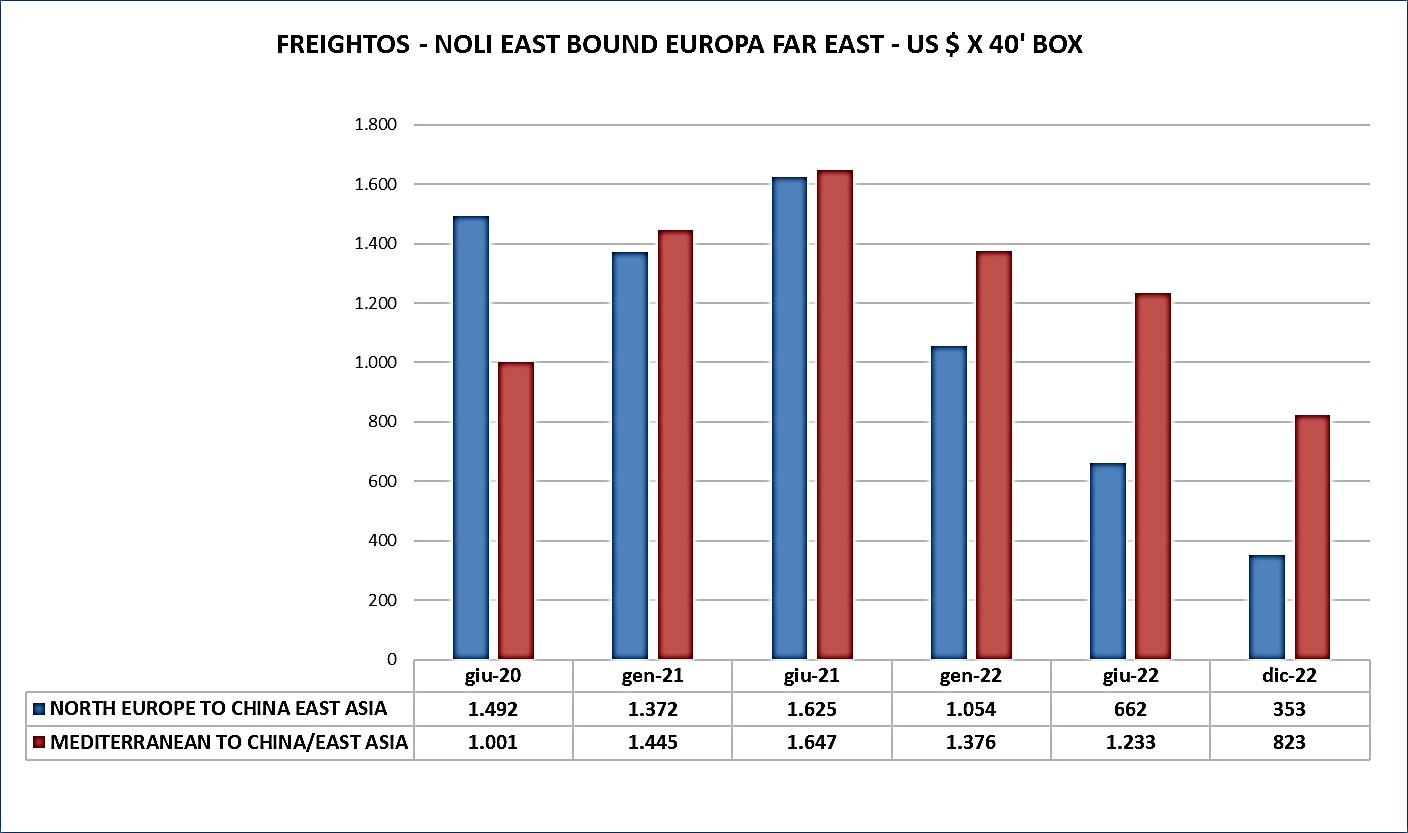

Il nuovo scenario dato dal rapporto tra evoluzione dei volumi trasportati e capacità di stiva operata delineatosi dopo la pandemia ha fortemente influenzato le rate di nolo spot sulla direttrice East-bound, in particolare dall’ Europa verso la Cina, producendo un sensibile sbilanciamento nelle quotazioni tra Nord Europa e Mediterraneo, come sinteticamente rappresentato nel grafico che segue, elaborato su dati diffusi dalla piattaforma Freightos:

Evidentemente a favore del Nord Europa gioca la diversa tipologia e capacità delle navi full-container impiegate, 24.000 TEU contro 16.000 TEU, e naturalmente il rilevante calo delle esportazioni europee verso l’Estremo Oriente, come evidenziato in apertura del nostro articolo.

In ogni caso il traffico East-bound non ha sofferto incrementi di nolo rilevanti e le quotazioni correnti sono comunque competitive con i valori medi del periodo antecedente la pandemia, nonostante il forte divario Sud-Nord che, a seguito delle riduzioni delle frequenze e della capacità di stiva offerta, molto probabilmente nel 2023 tenderà auspicabilmente ad un riallineamento.